HRteamに新卒入社。 キャリアアドバイザーの経験を経てマーケティング事業へ異動。 アドバイザー時代にサービス立ち上げや人材開発、人事の業務に携わり、現在では「Digmedia」のメディア運営責任者を担っている。

今回の記事では、金融業界の中でも人気の高い「銀行」の業界分析を行っていきます。

FinTech(フィンテック)の台頭やAI化の影響を受け、大きく変わりゆく金融業界。

その中でも最も大きな影響を受ける業種の一つが「銀行」です。

銀行の業界概要とこれからのトレンドを把握して、一段と深い業界研究を進めていきましょう。

銀行の業界概要と市場規模

まずは、銀行全体の業界の概要を解説していきます。

銀行のビジネスモデル

1:金利

企業・個人から預かったお金を別の企業・個人などに貸し出し、預金金利*と貸出金利*の差分から収益を得ています。

*預金金利:法人や個人からお金を預かった時に銀行が支払う利息

*貸出金利:企業や個人に資金を貸し出すときの利息

2:手数料

振込手数料・ATMの利用手数料をはじめ、企業や個人から徴収する手数料を収益源としています。

市場規模

銀行業界の市場規模は判別が難しいですが、一つの指標として、一般社団法人全国銀行協会が掲載する、「全国銀行の平成29年度決算の状況」があります。

(参照:https://www.zenginkyo.or.jp/fileadmin/res/abstract/stats/year2_01/cont_2017_terminal/stat0533.pdf)

上記の「業務粗利益」をここでは市場規模としましょう。

その場合、平成29年度の銀行の市場規模は10兆12億円となっています。

ここでは、さらにその内訳を解説します。

この約10兆円の利益を分類すると、4つに分けられます。

1:資金利益(金利)

2:役務取引等利益(手数料)

3:特定取引利益(トレーディング)

4:その他業務利益

※(カッコ)はdigmee編集部注

1つ目の資金利益(金利)は、金利による利益です。

7兆1,715億円と全体の約70%を占めており、銀行の利益の柱といえます。

資金利益は前年度比3,656億円、4.9%減と減少しています。

前年度比から減少している最大の要因は、マイナス金利政策の影響を受けた国内業務部門です。

その減少額は前年度比3,622億円と、ほぼ資金利益(金利)の減少額と一致しています。

つまり「銀行が厳しい」いわれる主な原因は、マイナス金利政策だったのです。

2つ目は役務取引等利益(手数料)。

手数料による収益は、IT化による影響で減少するのではと考える学生が多いかもしれませんが、実態はそうではありません。

特に国内では、前年度比300億円、1.7%増となっています。

もちろん手数料による利益が安定して保障されているわけではありませんが、現時点ではまだまだ盤石な収益源といえます。

3つ目は、特定取引利益(トレーディング)。

実際に銀行が証券や株式を購入して得られた利益のことです。

実際には、この特定取引利益(トレーディング)で得られた金額では微々たるものとなっています。

4つ目のその他業務利益については、上記の3つの利益以外の業務の収益のことです

具体的には外国通貨の為替売買益や国債等の債権の利益などが該当します。

これらを踏まえて、冷静に銀行業界の分析をしてみると、確かに足元の業績は芳しい状況ではないことは事実です。

しかし、それがAIやフィンテックによる影響と断言するのはミスリードと言わざるを得ません。

現状、銀行が苦境とされる要因はマイナス金利政策、および株価や債券価格などの市場環境の一時的な悪化であるといえるでしょう。

実際の銀行の業務内容とは

それでは、次に実際の銀行の業務内容について解説します。

まずは銀行に入社(入行)した場合、初めは各支店の窓口業務から入ることが一般的となっています。

窓口に来られた個人の方や法人の方の預金業務や振込、振替の業務などを行ないます。

その他の業務としては法人営業があります。

この法人営業の最大の目的は「融資」を取り付けること=つまりお金を貸すことにあります。

ただし、単にお金を貸せばいいという訳ではありません。

例えば、経営状態の悪い会社であれば、貸したお金が倒産してしまって返ってこない可能性もある為、そういった場合にはお金履貸せません。

逆に経営状態がよく、お金を貸してもしっかりと返してくれそうな優良な融資先の場合には、その会社は「お金を借りたい」とは思わないでしょう。

しかし、優良な経営を行なっている企業に「新規販売先を紹介して売上を増やす」手伝いなどをして、企業の資金需要を作り、融資につなげていくのです。

単なるモノや融資を取り付ける営業ではなく、クライアントである企業の経営に直結する提案などを行うのが銀行の法人営業となります。

銀行に向いている人の特徴とは?

それでは、次に銀行の業務はどのような人が向いているのかを分析します。

キーワードは次の2つです。

(1)数字、論理に強い人

(2)経営陣など目上の人とのコミュニケーションが得意な人

一つ目の「数字、論理に強い人」については、銀行の業務を行うと、常に企業の決算書や投資商品など数字を見ながら仕事を行うことになります。

また、決算書には事実となる数字は記載されていますが、その数字からどのような事が導き出せるのかを考える為には論理的思考も重要とされます。

これらについて、得意な人は銀行にも向いていると言えるでしょう。

また、二つ目の「経営陣など目上の人とのコミュニケーションが得意な人」も銀行においては重要な能力です。

というのも、銀行に就職した場合には経営者や経営陣など偉い人とコミュニケーションをとる機会が多くなります。

自分よりも目上の人とのコミュニケーションが得意な人や目上の人から気に入られるような人には向いている業界と言えます。

「マイナス金利」と「フィンテック・AI化」が銀行に与える影響とは?

銀行の業績にも大きな影響を与える「マイナス金利」。

ここでは「マイナス金利とは何か」を解説します。

マイナス金利

銀行は、私たちが預けている預金をどのように運用しているのでしょうか。

「預かった預金を別の企業や個人に貸し付け、貸出金利と預金金利の差分で利益を出している」と上記で伝えましたが、それは半分正解で半分間違いです。

銀行は、預金のうち貸付せず余ったお金は、銀行全体を取りまとめている「日本銀行(以下、日銀)」へ預けています。

従来は日銀が銀行の預金に対して「利息」を渡していたのです。

そのため、銀行は貸出先がなければ、とりあえず日銀に置いておくことで多少なりとも収入を得ることができていました。

しかし、「マイナス金利施策」によって制度は一変します。

日銀がつけていた金利をマイナスにしたことで、お金を預ける銀行側が日銀へ「利子」を支払う仕組みになったのです。

日銀の目的は、銀行がなかなか企業へお金を貸付せず経済活動が停滞していることから、銀行の自助努力を促すためとされています。

銀行の立場では、日銀に預けていると利益が出ていたものが、今後は費用がかかるため「それだったら企業に貸した方がいい」となることを狙ったのです。

しかし、実際に起きたのは優良な貸付先に対する金利の競争合戦でした。

優良企業や担保が堅い個人に貸し付けたい銀行の間で金利競争が起こり、数多くの銀行が低い金利での貸付を行いました。

その結果、銀行の収益は大幅に縮小してしまいました。

その為、現在では銀行はコスト削減に取り組んでおり、本部の社員を営業へ配置転換を行なったり、支店を閉鎖するなど効率化に取り組んでいます。

FinTech(フィンテック)・AI化

FinTech(フィンテック)とは、ファイナンス(Finance)とテクノロジー(Technology)の2つをかけ合わせた造語です。

最近では、仮想通貨に代表されるブロックチェーン技術、PayPayやメルペイ、LINEPAYに代表されるモバイル決済が注目を浴びています。

一見、銀行の業務と関係ないと感じますが、今後テクノロジーがさらに進歩することによって、金融業界や銀行が抱える高コスト体質が一新される可能性もあるのです。

実際に、メガバンクではコスト削減を目的としてフィンテックを活用しようとする動きもあります。

また、AI化の流れも顕著です。

実際に、三菱UFJ銀行は2018年10月から住宅ローン審査にAIを活用しています。

通常は丸一日かかる審査を、AIによって15分に短縮。

顧客の利便性を高めて、業務の効率化を図る目的で導入されています。

現在、各行がAIの導入範囲を広げる方向に進んでおり、AI化は銀行業界全体を大きく変える可能性を秘めています。

都市銀行・地方銀行・信託銀行・信用金庫をさらに分析

銀行の種類を、都市銀行・地方銀行・信託銀行・信用金庫と分類し、各分類ごとに分析をしていきます。

そして、この中でも就活生に最も人気が高いと想定される、メガバンクを中心的に解説します。

都市銀行(メガバンク)

法的に定められている訳ではありませんが、全国各地でサービスを提供する銀行を「都市銀行(メガバンク)」と呼びます。

日本では一般的には、4行がその対象となるケースが多いです。

・三菱UFJ銀行

・三井住友銀行

・みずほ銀行

・りそな銀行

*編集部注:埼玉りそな銀行もメガバンクに入れるケースもあります。

・三菱UFJ銀行

三菱UFJ銀行は、株式会社三菱UFJフィナンシャル・グループ子会社の位置付けとなっています。

*三菱東京UFJ銀行(BTMU)は、平成30年4月1日より三菱UFJ銀行(MUFG)に変更となっているため、本記事では、三菱UFJ銀行に統一して解説を行います。

三菱UFJ銀行の武器は、以下の3つです。

・グループの規模感

・積極的な海外展開

・三菱グループとの盤石な基盤

・グループの規模感

三菱UFJ銀行は、連結子会社126社及び持分法適用関連会社48社で構成されており、非常に幅広い金融サービスを提供できる状態となっています。

・積極的な海外展開

三菱UFJフィナンシャルグループは、外資系金融機関の最大手のひとつである「モルガン・スタンレー」と包括的業務提携を行なっていることから、海外への展開も積極的なことが特徴になっています。

・みずほ銀行

国内で安定した基盤を築く、みずほ銀行。

全国で展開していますが、特に関東に強いメガバンクです。

また、みずほ銀行の最大の特徴は、自治体に対する強力なルートがあることが挙げられます。

例えば、都道府県の自治体が発売元となっている「ジャンボ宝くじ」などの宝くじの業務を一括して担っているのがみずほ銀行であったり、地方自治体の税金の支払いの窓口を行うなど、自治体とのパイプが太いことで有名です。

その理由は、みずほ銀行の設立背景にあります。

みずほ銀行の前身である日本勧業銀行のさらに前である大正時代に遡り、全国各地に設立されていた農工銀行という特殊銀行があります。

農工銀行は農工銀行法という特殊な法律によって設立された銀行です。

ある意味で公的に設立された文脈が残っているのです。

そうした背景から、現在でもメガバンクで唯一全ての都道府県庁所在地・政令指定都市に必ず1つ以上の店舗を有している銀行となっています。

(出典:https://www.mizuho-fg.co.jp/investors/ir/briefing/pdf/20180522_1.pdf)

ただし、みずほ銀行は将来的に拠点数や人員数を減少させていく方針であることを現在リリースで伝えています。

・三井住友銀行

三井住友銀行は、関西で非常に強い営業地盤を持つ銀行です。

背景としては、住友グループが強い大阪に太いパイプがあること、阪神圏内で絶大な影響力を誇った「神戸銀行」を母体としていることが挙げられます。

また、三井住友銀行はリテールに強いことからも、銀行としての王道をいくようなスタイルとなっています。

*リテール:個人向けの業務

業界的にはこのようなスタイルのことを「バンカー」と呼ぶ人もいます。

バンカーとは銀行=BANKの人という意味で、本来の銀行業務を行っている人or会社という意味です。

一部の欧米圏の国ではバンカーは投資銀行を指しており、つまり、「バンカー」とはリスクを積極的に取りに行こうとしていこうとする人、またそれの目利きがあることを指します。

そういった意味では、三井住友銀行は、リスクを取りながら収益を上げていくチャレンジ精神に溢れた人にぴったりの会社といえるでしょう。

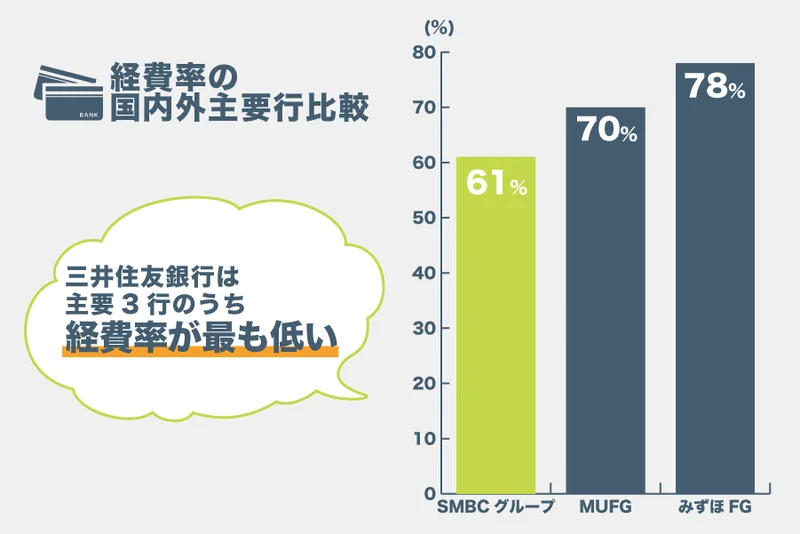

また、同社では「経費率」という指標もかなり重視しています。

「経費率」とは、いかに効率的に経費をかけずに利益を上げたのかを表します。

経費率が低いほど、効率的に収益を上げていることになります。

三井住友銀行を見てみると、国内の三菱UFJ銀行やみずほ銀行と比べて、経費率がかなり低いことがわかります。

つまり、三井住友銀行では一人一人が「バンカー」として裁量権を持って業務に当たる姿勢があるといえるのではないでしょうか。

(出典:https://www.smfg.co.jp/investor/financial/latest_statement/2018_3/h3003_setumei.pdf)

・りそな銀行

りそな銀行は、他のメガバンクと比べると比較的規模が小さい銀行となります。

場合によっては日本は三大メガバンクとして扱われ、メガバンクには入らないこともあります。

そうした背景もあり、りそな銀行は他の銀行にない、独自の施策を採っています。

実際に同社のホームページでは「りそな銀行独自のビジネスモデル」と打ち出し、銀行の常識を変えていく姿勢を見せていることから読み解けます。

(出典:https://www.resona-gr.co.jp/holdings/investors/kojin/story/02.html)

りそな銀行の店舗数が最も多いのは関西圏、次いで首都圏となっています。

また、本社が東京・大阪の2本社の体制を取っていることから、関西に非常に力を入れていることが見て取れます。

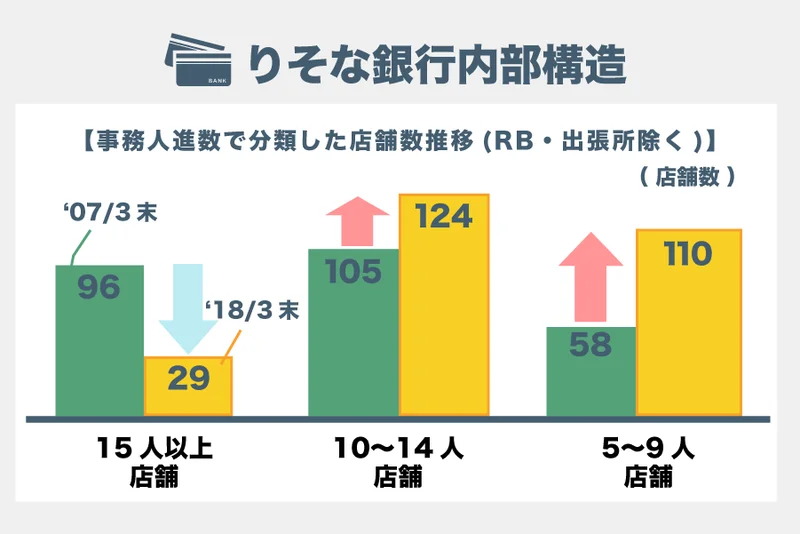

りそな銀行が描く戦略は、非常に独自性が高いです。

その戦略とは、「地域に根ざした高いフォロー体制の樹立」です。

他のメガバンクが効率化を目的として店舗数削減を次々と行う中で、りそな銀行は大規模店舗を削減する一方で、中小規模の店舗は逆に増やしていく方針となっています。

(出典:https://www.resona-gr.co.jp/holdings/investors/ir/presentation/pdf/20181120_1a.pdf)

上の図のように、15人以上の大規模店舗は96店舗から29店舗へ大幅に減少していますが、10人以上14人以下の中規模店舗は19店舗拡大。

5人から9人の小規模店舗は52店舗にまで拡大しています。

りそな銀行は「地域に密着したメガバンク」というポジションを確立することで、他行との差別化を図ろうとしています。

地方銀行

「地方銀行」は、特定の地域を中心に営業活動を行っています。

しかし、拠点となる地域以外にも、他の大都市圏内などに支店を設けていることが多いです。

その場合でも本社が地方になるため、地元に根づいて働きたい意欲が強い学生には人気が高いです。

信託銀行

少々特殊なのが「信託銀行」。

現金を扱う銀行業務に加えて、顧客の株式や不動産管理まで手がける普通の銀行にプラスαされている銀行の事です。

富裕層向けの銀行というイメージです。

具体的には、顧客が持っている株式や土地、建物などを代わりに運用まで行います。

このように顧客と結びつきの深い銀行が信託銀行となります。

信用金庫・信用組合

信用金庫・信用組合とは、その特定の地域内において相互に預金者(組合員)が扶助しあう金融機関を差します。

銀行と異なる点としては、銀行は株式会社のため利益を上げることが目的でありますが、信用金庫・信用組合は預金者との相互扶助が目的ですので、利益を出すよりも助け合うことを目的としています。

また、銀行との大きな違いは「信用金庫・信用組合」では他のエリアでの営業が認められていない点、また、顧客も大企業とは取引ができない制約があります。

そのため、地域の中小企業や零細企業に密着した業務ができるのが、最大の強みとなっています。

実際に行なっている業務としては銀行と近く、預金を預けたり、資金が必要な時にはお金を貸してくれたりします。

現在、銀行の業界は利益が減少しているなどと報道されており、以前ほど、人気の業界ではなくなってきている現状があります。

しかし、大手銀行の利益が減少している最大の理由が政治的な「マイナス金利」の影響であり、マイナス金利はとてもイレギュラーな政策であることから、マイナス金利の影響が続いていくことは一時的なものとも言われています。

そのため、ある意味では狙い目の業界ともいえるでしょう。

また、銀行で得られる経験は、金融商品の知識の獲得だけでなく、経営者との折衝、営業などかなり高いスキルを得られる業界でもある為、自分自身のキャリアアップに繋がる業界です。

しかし、扱うものがお金という非常に責任重大なものであることから、選考基準もかなり厳しい銀行が多いため、対策をしていきましょう。